【政策解读】2021年第17号公告—明确企业所得税六项征管口径

2021年6月22日,国家税务总局印发了适用于2021年及以后年度汇算清缴的6项企业所得税政策操作执行口径的公告(即:国家税务总局公告2021年第17号)。以下对该政策进一步解读如下:

一、公益性捐赠支出同时发生的相关费用的税前扣除处理

新冠疫情期间,企业以自产货物、外购货物进行公益捐赠,相应产生的运输费、保险费、装卸及人工费用等支出,公告对这些费用的税前扣除处理做出了明确:

● 统一开具在财政捐赠票据金额中:作为公益性捐赠支出按照规定在税前扣除。

● 未开具在财政捐赠票据金额中:作为企业相关费用按照规定在税前扣除。

二、可转换债券转换为股权投资的税务处理问题

可转换债券,是持有人(购买方)可按照发行时约定的价格将债券转换成公司的普通股票的债券。其有规定的利率和期限,投资者可以选择持有债券到期,收取本息;到约定时间转换成股票,持有人由债权人变成公司股东,即可参与企业的经营决策和红利分配。

可转换性是可转换债券的重要标志,债券持有人可以按约定的条件将债券转换成股票。

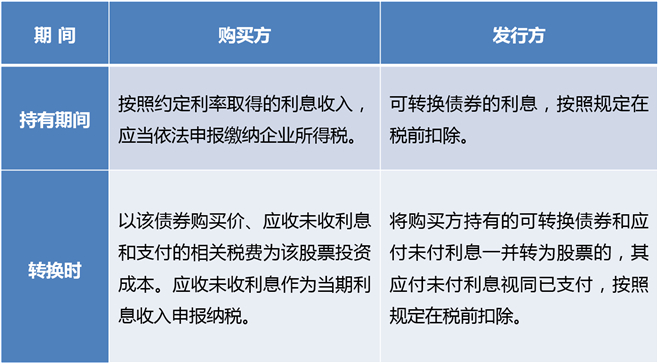

公告的第二条,就可转换债券转换为股权投资在企业所得税处理做出了说明:

这个条款在运用时须注意以下几点:

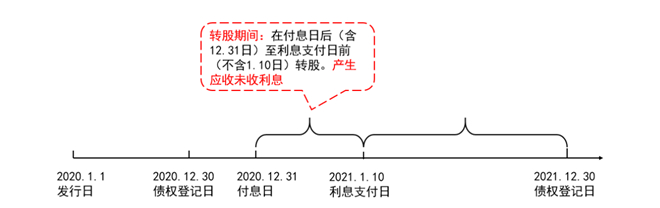

(1)第二条中 “应收未收利息”和“应付未付利息”是指,购买方在可转换债券政策中规定的发行方应付利息日与付息日之间产生的利息,对于购买方而言,属于应收未收利息;对于发行方而言,属于应付未付利息。由于购买方选择在应付利息日和付息日之间转股,购买方银行账上没实际收到利息,一直作为一项资产,最终可以作为对价之一计入股票投资成本。相反,发行方未从银行实际支付的利息,一直形成一项负债,最终可以转为所有权权益。

(2)对于购买方应收利息的会计处理,按照新会计准则规定,可转换债券作为交易性金融资产核算,而持有期间一般会在付息日进行会计处理(借:应收利息、贷:投资收益),购买方本身已确认应纳税所得额,这与第二条中“应收未收利息作为当期利息收入申报纳税”处理一致。值得注意的是,由于税法上并不承认会计上确认的公允价值变动,在购买方转换股票时并不允许将其一并计入股票投资的计税基础,这里会产生税会差异。

(3)对于发行方应付利息的会计处理,由于新准则对发行方发行应付债券-可转换债券时需要对负债与权益部分进行区分,发行方需要按照实际利率法确认利息费用,应付利息则是按照面值和约定票面利率计算的,第二条规定的持有期间“可转换债券的利息,按照规定在税前扣除”指的是发行方确认的“应付利息”(必须会支付的),而不是会计上确认的利息费用,这也反映了《企业所得税税前扣除凭证管理办法》(国家税务总局公告2018年第28号)规定的“真实性、合法性、关联性” 原则。另一方面,发行方将应付利息随同应付债券-可转换债券的成本一并转为资本的,可视作“债转股”,把未付的利息部分以股份的形式偿还,其实也体现税法“实际发生”、“实质重于形式”的原则。

(4)第二条规定的购买方应作为当期利息收入申报或发行方可以当期扣除,并不会造成购买方重复计税或发行方重复扣除的情况。因为无论是“应收利息”还是“应付利息”,都是一般的会计核算进行处理,只是用于解决购买方和发行方在执行新会计准则方面引起的税会差异问题。

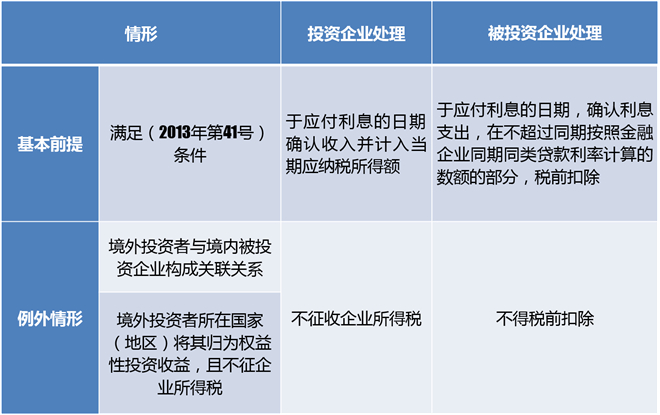

三、跨境混合性投资业务企业所得税的处理问题

企业混合性投资业务,是指兼具权益和债权双重特性的投资业务。

公告规定,境外投资者在境内从事混合性投资业务,满足税务总局2013年第41号公告第一条规定的条件的,可以按照2013年第41号公告第二条第一款的规定进行企业所得税处理。但同时符合以下2 种例外情形的除外。

注:满足(公告2013年第41号)条件如下:

● 被投资企业接受投资后,需要按投资合同或协议约定的利率定期支付利息(或定期支付保底利息、固定利润、固定股息,下同);

● 有明确的投资期限或特定的投资条件,并在投资期满或者满足特定投资条件后,被投资企业需要赎回投资或偿还本金;

● 投资企业对被投资企业净资产不拥有所有权;

● 投资企业不具有选举权和被选举权;

● 投资企业不参与被投资企业日常生产经营活动。

这一条是对境外投资者在境内从事混合性投资业务给出的明确规定,避免了国内被投资企业滥用公告2013年第41号的规定,对国外低税率国家变相分红的避税现象。

四、企业所得税核定征收改为查账征收后有关资产的税务处理问题

目前,企业所得税的征收管理存在查账征收和核定征收两种方式,随着企业纳税人的建账制度、经营管理费日益完善,符合查账征收条件的纳税人,应及时调整征收方式,实行查账征收。

本公告,对纳税人企业所得税核定征收转为查账征收中有关资产的相关税务处理问题也给出了进一步的明确:

- 原有资产的计税基础

→能够提供资产购置发票的,以发票载明金额为计税基础;

→不能提供资产购置发票的,可以凭购置资产的合同(协议)、资金支付证明、会计核算资料等记载金额,作为计税基础。

在核定征收企业所得税的时候,纳税人的成本费用支出、税前扣除额等不按精确核算,其真实性不能确定,在转换成查账征收方式后,应对资产成本的真实性提供准确有效的历史的证据。

- 核定征税期间投入使用的资产

按照税法规定的折旧、摊销年限,扣除该资产投入使用年限后,就剩余年限继续计提折旧、摊销额并在税前扣除。

计算剩余年限时,应扣除从资产投入时至转为查账征收上月为止计算的已使用年限。

若变为查账征收后,要变更折旧/摊销年限及方法,仍要符合税法的相关规定。

五、关于文物、艺术品资产的税务处理问题

通常,企业将文物、艺术品支出归为企业文化投资的经营成本。但文物的历史价值、艺术品的艺术价值和收藏价值却存在特殊性。

本公告明确了企业购入的文物、艺术品用于收藏、展示、保值增值的,均应作为企业投资资产进行税务处理。由于文物、艺术品的价值特殊性,其在持有期间,所计提的折旧、摊销费用,均不得税前扣除。

本条中提到的“投资资产”是指:企业对外进行权益性投资,债权性投资和混合性投资所形成的资产。税法规定,企业对外投资期间,投资资产成本在计算应纳税所得额时不得扣除。

六、关于企业取得政府财政资金的收入时间确认问题

根据本公告的规定,在原则上,对于政府按照企业销售货物、提供劳务服务的数量、金额给予的补贴,以及政府支付的属于货物、劳务服务价款的组成部分,企业应按权责发生制原则确认收入。

除取得以上这类财政资金外,企业取得的其他政府财政支付的收入,均在取得的当期确认收入。

对于2020年1月1日后取得的财政补助是否计缴增值税也有规定,《关于取消增值税扣税凭证认证确认期限等增值税征管问题的公告》(国家税务总局公告2019年第45号)第七条:纳税人取得的财政补贴收入,与其销售货物、劳务、服务、无形资产、不动产的收入或者数量直接挂钩的,应按规定计算缴纳增值税。纳税人取得的其他情形的财政补贴收入,不属于增值税应税收入,不征收增值税。